提高利率反能缓解中小民企融资难

来源:中国三星经济研究院 作者:刘金贺 发布时间:2011年08月03日

近来,随着通货膨胀的进一步恶化,央行采取了一系列的提高存款准备金率和加息的紧缩措施,而且进一步紧缩的趋势没有改变。与此同时,关于中小企业尤其是沿海中小企业融资难的问题不断见诸报端。

目前中小企业融资的实际状况并不是流动性收紧那么简单,相反,在国内宏观流动性依然泛滥的情况下,中小企业融资更多反映出的是资金分配的失衡。在这种情况下,放松紧缩不但无助于中小企业的融资,反而会进一步恶化通胀和资产泡沫。相反,通过利率等价格工具提高资本使用的成本,从而会减少资本向低效率的大型国企和泡沫化的房地产行业流动,一定程度上反而会改善中小企业的融资环境。

中小企业融资现状

持续的上调存款准备金率导致银行系统短期内流动性资金面临压力。自6月20日央行上调存款准备金率0.5个百分点到21.5%,银行间市场资金面紧张程度持续升级。6月22日,银行间市场资金面回购利率继续攀升,其中隔夜和7天回购利率平均水平又分别较前日上涨了33个和53个基点,分别达到7.46%和8.81%的水平,目前的局面已接近年初时资金面一度出现的极为紧张态势。整个银行系统的流动性紧张客观上造成了中小企业融资成本加大的宏观金融环境。

不断攀升的的民间融资成本表明中小民营企业融资难的问题近期有加剧趋势。以民间借贷相对活跃的温州为例,中国人民银行温州市中心支行对民间借贷的监测数据显示,去年四季度以来,温州民间借贷综合利率一路走高。

今年一季度综合利率单季度上涨了 11.91%,比去年第四季度的涨幅高了8个百分点。1-3月份温州民间借贷平均月利率环比分别提高0.649、0.253、0.306个千分点。3月份比年初高出1.208个千分点,达到15.381%。(相当于年利率18.46%),创下了温州实行民间借贷利率监测以来的历史新高。

温州市的一份监测数据显示,去年温州市民间借贷规模达到了1000多亿元,温州60%的农村企业、50%的城市企业以及87%的个人企业主都与民间借贷发生关系。目前实际民间借贷利率可能远高于官方检测的数据,预期实际利率折合年利率为24%-30%,极端情况下月息超过了1毛钱,折合年利率为120%,就是俗称的“高利贷”。

中小企业融资难的原因

金融体制因素:流动性前所未有宽松下的融资难来自于体制因素。中国若干年来经济高增长的“秘诀”在于90%以上依赖“铁公基”等国家基础设施和房地产投资的拉动上,而这些拉动的主体绝大多数是国有大型企业。

这样就对中小企业的资本使用产生了挤出效应,其结果是官方利率同民间借贷利率的严重脱节,民营中小企业经营困难。根据中央电视台6月15日经济信息联播重点报道,贷款利率超银行10倍、甚至20倍,却仍然不愁没人上门,借贷公司生意红火的背后反映的却是中小企业资金链紧张的现实。

江苏省南通市是全国最大的家纺产品市场,这里目前有一万多家家纺企业,年销售额超过600亿,销售额占全国70%以上。但是由于目前银行收紧银根,很多中小企业贷款困难,面临生产经营困境,有的企业就算有订单都不敢接。

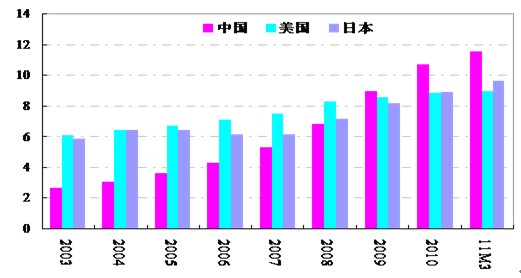

因此,目前中小企业融资难的瓶颈并不在于市场资本的短缺,而在于政府干预体制下中小企业金融生态的恶化。横向比较,中国自2008年以来货币供应的高速增长,似的中国的广义货币供应量已超过日本和美国,成为世界第一,反映了货币的总体宽松。

中、日、美广义货币供应量的年度对比(单位:万亿美元)

资料来源:中国人民银行

另一方面,M2/GDP 比率也达到了1.8左右,反映了相对于经济总量的货币供应是相对过剩的。

银行内部因素:商业银行内部的风险管理制度不利于中小企业的融资。首先,目前中国银行体系的风险管理政策是在政策规定的利差范围内,开展适度风险的信贷业务,且需要企业担保,而这恰恰是中小企业所缺乏的。

其次,国内商业银行由于历史上体制遗留的原因,并未针对中小企业建立起完善和成熟的信用评级体系及相应的管理系统,故只能通过提高信贷门槛降低贷款风险。

再次,目前国内的国有商业银行主要服务于国有企业,而以中小企业为市场定位的股份制商业银行、城市商业银行和农村信用社受利益的驱使,也将贷款支持大中型绩优国企。

中小企业自身因素:信用度不高和缺乏相对完善的担保体系导致贷款困难。同大企业相比,中小企业经营范围较广,风险高,对贷款具有贷款急,频率高,额度少,风险大,成本高的特点,加大了银行的管理成本。

据资料显示,银行对中小企业的管理成本约为大中型企业的5倍左右,导致银行对中小企业房贷的能动性受到抑制。信用缺失和担保体系不健全,尤其是近年来商业信用遭到破坏,导致银行对企业失去信任,贷款条件多、限制严,人为增大了交易成本。

非银行融资渠道因素:中小企业自身直接融资渠道欠缺。国内证券市场进入门槛和成本对于大多数中小企业而言偏高,导致这些企业被排除在证券市场直接融资的门槛以外。这样就导致以证券市场为投资主体之一的保险和基金无法直接向这类中小企业投资。而对于风险投资类产业,中国针对这类企业的创业板块在2009年10月30日上市,目前还很不完善,导致中小企业获得风险投资的渠道也相对狭窄。

中小企业融资困局的解决之道

目前情况下提升利率水平事实上会有助于缓解中小企业的融资困难。首先,民间融资已经处于利率很高的位置,说明民间融资成本同银行系统官方的融资利率关联度有脱节的趋势。在这种情况下担心提高利率加剧中小企业融资难度的担忧在目前的金融环境下并不成立。

其次,提升利率水平反而有助于中小企业的融资。在存款准备金率不变的情况下,资本成本的提高将减少目前大型国有企业的贷款数量,银行可以提供更多的资金给中小企业。利率提高将促使资本流向资本使用效率更高的企业和行业,有利于资本的有效配置;由于中小企业的效率普遍高于大型国企,从这个意义上讲,提升利率水平有助于中小企业的融资。

再次,目前负利率环境下货币滥发和对各类炒作资本的放纵,导致中小企业将资本投向投机而不是实体经济,必须通过大规模加息才能引导资本的合理使用。

应该防范借中小企业融资难为由头放松利率工具紧缩的调控进程。在目前通胀日趋严重的情况下,通过放松银根缓解中小企业贷款难问题将会使通胀进一步恶化。另一方面,由于资金在国有大型企业和中小企业间冷热不均的分配格局,当下亟需重新分配信贷,保障大部分资本进入实体经济。

从调控工具的使用上要减少存准金率这一数量工具的过度使用。今年以来,央行已经六次提高存款准备金率了,存款准备金率的提高减少了可供使用的资本的绝对数额,这种方法不利于资本的有效使用因为它是通过减少可供流通的资金数量来调整流动性,而不是盘活现有资金的使用效率。

目前中小企业民间借贷的利率已经很高,减少货币供应的绝对值将进一步推高民间借贷的成本,不利于中小企业发展。央行过度使用存款准备金率的操作方法,从目前对通货膨胀的抑制效果上看并不明显,显示出数量工具对通胀的抑制效果在逐步下降。在目前的情况下,通过采用价格型工具---利率的调整,无论从资金使用效率还是抑制通胀方面都要优于存准金率工具。