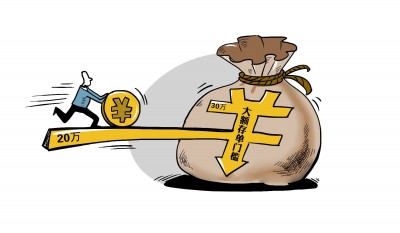

个人认购大额存单门槛降至20万

业内专家认为短期内其吸引力仍不足

昨天晚间央行发布公告称,从即日起,将个人投资人认购大额存单的起点金额从“不低于30万元”改为“不低于20万元”。也就是说,老百姓今后购买银行大额存单的门槛降到了20万。

现状

大额存单市场冷清

大额存单是商业银行面向个人和企业、机构客户发行的记账式大额存款电子化凭证,是具有标准化期限、最低投资金额要求、市场化定价的存款产品。

按照2015年6月2日央行公布《大额存单管理暂行办法》规定,个人认购大额存单起点金额为30万元,机构认购大额存单起点金额不低于1000万元,期限包括1个月、3个月、6个月、9个月、1年、18个月、2年、3年和5年共9个品种。去年6月15日,9家大中型银行推出首批大额存单,利率大多较基准利率上浮40%,随后越来越多的银行加入大额存单的发行行列。

在备受关注的利率方面,各家银行大额存单利率普遍较基准利率上浮40%到50%,不及国债、银行理财产品预期收益率,同时与一些中小型银行普通存款利率水平持平。加上购买起点高,大额存单市场一直冷清。

融360理财分析师刘银平表示,对于个人投资者而言,大额存单30万的起步门槛太高,高于大部分其他市场主流产品,绝大部分投资者兴趣不大。同时,目前大额存单利率趋同化严重,且上浮幅度太小。大部分银行都较基准利率上浮40%,即使少部分小银行上浮幅度达到50%,一年期利率也不过只有2.25%,与银行理财、国债、货币基金等稳健类理财产品相比,毫无利率优势。尤其在降息通道之中,大额存单的利率也多次随之下调,对投资者的吸引力越来越小。

一位国有银行大堂经理表示,大额存单刚推出时,咨询的客户较多。今年第二期凭证式国债中,3年期票面年利率3.9%,高于多数银行推出的个人大额存单利率,大额存单遭受冷落。

“目前大额存单仍然不支持转让功能,流动性问题仍然饱受争议”。刘银平还指出,去年6月大额存单刚开始上线的时候,几乎与定存没有差异,储户如果提前支取只能享受活期利率,随后这一问题逐渐得到解决,目前大部分银行的大额存单提前支取可以享受部分定期利息,但是仍要扣除一部分利息。

解读

降低投资者进入门槛

中国民生银行首席研究员温彬分析称,进入后利率市场化时期,降低个人投资大额存单门槛有助于提高居民个人投资积极性,从而进一步提高银行负债的市场化定价部分比重,同时对银行加强主动负债管理、提升资产负债管理水平也有积极意义。

中央财经大学中国银行业研究中心主任郭田勇表示,大额存单目前仍在试点当中,“大额”究竟是多少金额才合适也在尝试,未来大额存单的投资者要从机构投资者转向一般投资者,降低门槛也有利于吸引更多的个人投资者。

融360理财分析师刘银平分析称,央行此次下调大额存单面向个人投资者的准入门槛,是为了让更多投资者能够参与进来。

展望

短期内吸引力仍不足

大额存单的推出,被业内视为存款利率市场化再下一城。相较于普通理财产品,大额存单的发行利率以市场化方式确定,收益优势明显;同时,大额存单算作一般性存款,纳入存款保险的保障范围,风险更小;再者,大额存单可作为出国保证金开立存款证明,还可用作贷款抵押;此外,大额存单可转让、提前支取或赎回。

有分析人士指出,从中长期来看,大额存单将成为个人重要的理财工具。随着转让功能的开通,大额存单的功能正在日渐丰富。在理财产品收益率不断下降的背景下,大额存单销售会逐步升温。但短期内,收益率偏低、起步门槛高、流动性差等问题下,大额存单对于个人投资者吸引力仍不足。

刘银平指出,此次调整虽然降低了门槛,但预计投资者并不会对此买账,因为只是稍微降低了投资者进入的门槛,20万元对于很多投资者来说起点仍然不低,此外,大额存单还面临利率低、流动性差等问题,因此,估计此次调整很难改善大额存单市场冷清的局面。

京华时报记者 余雪菲 京华时报制图 谢瑶